Lífeyrissjóðirnir hafa margir snarlækkað vexti á húsnæðislánum undanfarin misseri, samhliða lækkandi stýrivöxtum. Á allra síðustu árum hefur húsnæðisverð á höfuðborgarsvæðinu hækkað hratt umfram verðlag. Þetta hefur skapað góð skilyrði til endurfjármögnunar, sem ýmist getur haft í för með sér lægri vaxtagreiðslur eða styttri lánstíma.

Sjá einnig: Endurfjármögnun getur lækkað vaxtakostnað um hundruð þúsunda

Hröð eignamyndun

Vísitala íbúðaverðs á höfuðborgarsvæðinu hefur hækkað mjög hratt síðustu ár. Að meðaltali kostar íbúð sem kostaði 30 milljónir í desember 2015 41,6 milljónir króna í desember 2019. Það er 38,6 prósenta hækkun. Á sama tímabili hefur almennt verðlag aðeins hækkað um 9,8 prósent. Íbúðaverð hefur því hækkað mikið umfram almennt verðlag í landinu. Húsnæðið hefur með öðrum orðum hækkað miklu meira en lánin.

Þessi hraða hækkun fasteignaverðs hefur leitt af sér mikla eignamyndun þeirra sem eiga húsnæði, á höfuðborgarsvæðinu sérstaklega. 30 milljóna króna íbúð, keypt í desember 2015, hefur þannig hækkað um 11,6 milljónir króna. 21 milljón króna verðtryggt lán, sem hvílir á sömu íbúð, stendur í liðlega 23 milljónum í dag, þegar horft er fram hjá afborgunum. Með öðrum orðum gæti sá sem átti 10 milljónir í umræddri íbúð í lok árs 2015, átt 16,5 milljónir í íbúðinni í dag. Þessi þróun spilar lykilhlutverk í þeirri stöðu sem upp er komin á lánamarkaði í dag. Sá sem fékk grunnlán hjá Landsbankanum fyrir 70 prósent af kaupverði áðurnefndrar 30 milljóna króna íbúðar, í desember 2015, fékk 21 milljón að láni. Segjum að hann hafi fjármagnað næstu 15 prósent, eða 4,5 milljónir, með viðbótarláni, eða -lánum, á hærri vöxtum. Hann hefði samtals skuldað 25,5 milljónir króna. Þær milljónir gætu í dag staðið í um það bil 28 milljónum, vegna verðbóta. Eignarhlutur hans, sem var 15 prósent fyrir fjórum árum, stendur í um það bil 32,7 prósentum þessum fjórum árum síðar.

Í dag er íbúðin hans, ef um dæmigerða eign á höfuðborgarsvæðinu er að ræða, um það bil 41,6 milljóna króna virði. Það þýðir að hann gæti, með því að greiða upp lánið með nýju lánsfé (endurfjármögnun) fengið milljónirnar 28 allar í formi grunnláns, á mun hægstæðari vöxtum en hann fékk viðbótarlánin á áður. Og vegna þess hve lífeyris – sjóðirnir hafa lækkað verðtryggða, breytilega vexti sína mikið undanfarin misseri, gæti grunnlánið hjá einum af þeim lífeyrissjóðum sem bjóða hagstæða verðtryggða vexti, orðið mun hagstæðara til afborgunar en áður. Hann gæti ýmist lækkað vaxtagreiðslur sínar verulega – og um leið greiðslubyrði – eða stytt lánstímann svo um munar.

Ýmis skilyrði fyrir lántöku

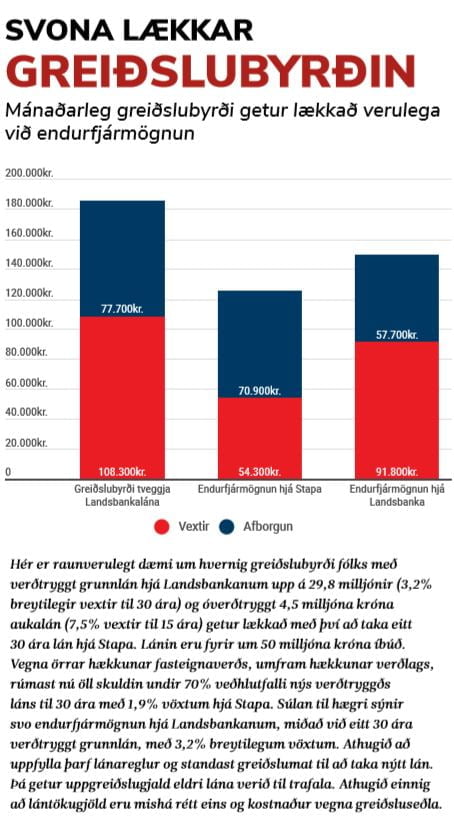

Hér fyrir neðan má lesa raunverulegt dæmi um fólk sem á kost á því að helminga vaxtagreiðslur sínar, með endurfjármögnun hjá einum af þeim lífeyrissjóðum landsins sem býður hvað bestu kjörin á verðtryggðum húsnæðislánum með breytilega vexti.

Hafa ber í huga að ýmis skilyrði geta komið í veg fyrir að fólk geti endurfjármagnað. Flestir lífeyrissjóðirnir lána 70 prósent af kaupverði eða fasteignamati en bankarnir lána á bilinu 80 til 85 prósent. Sum lán bera uppgreiðslugjöld, stundum 1 prósent, en ganga þarf úr skugga um það áður en til endurfjármögnunar kemur. Margir sjóðir eru einnig með það skilyrði að lántaki eigi aðild að sjóðnum, áður en lán er veitt.

Íslendingar illa læsir á fjármál

Breki segist ekki hafa skýringar á þeim mikla mun sem er á vöxtum verðtryggðra íbúðalána á milli lánastofnana. Hann nefnir þó að bankarnir hafi stundum borið fyrir sig að bankaskattur sé lagður á þá, á meðan lífeyrissjóðirnir greiði ekki slík gjöld. Það geti þó ekki skýrt allan muninn. Þá bendir hann á að lífeyrissjóðirnir láni ekki öllum. Í flestum tilvikum þarf lántaki að eiga aðild að sjóðnum til að fá lán. Þeir láni auk þess lægra hlutfall af íbúðaverði. „Við hvetjum alla til að leita ódýrustu leiða þegar kemur að lánum,“ segir Breki. Hann segir enga ástæðu til að halda tryggð við lánastofnanir. „Peningar eru bara peningar.“

Breki hefur gert rannsóknir á fjármálalæsi Íslendinga. Í rannsókn sem hann gerði árið 2014 kom fram að fjármálalæsi Íslendinga væri verulega ábótavant. „Það eru mikil tækifæri fyrir okkur að efla fjármálalæsi þjóðarinnar. Það eru víða kistur fullar af gulli sem einfalt er að leita að,“ segir hann.

Breki segir að tryggingar séu dæmi um annan kostnaðarlið heimila sem hægt sé að lækka umtalsvert. Hann segist sjálfur leita tilboða í tryggingar sínar á hverju einasta ári. „Þetta er að jafnaði best borgaði hálftími ársins,“ segir hann. „Ég er það leiðinlegur kúnni að ég leita tilboða á hverju ári.“ Hann nefnir að tryggingar hækki oft mikið á milli ára og að það geti margborgað sig að færa sig á milli félaga, sem bjóði sömu tryggingarnar. Áskriftarleiðir símafyrirtækjanna, fyrir síma og Internet, er annar útgjaldaliður sem vert er að gefa gaum, að mati Breka. Hann segir allt of mörg dæmi um að fólk haldi sig við gamlar áskriftarleiðir sem hafi hækkað. Margir greiði fyrir vikið allt of há áskriftargjöld.

„Það er mjög oft hægt að færa sig á milli fyrirtækja og fá miklu hagstæðari kjör. Þetta er kostnaður sem safnast þegar saman kemur. Þetta er bæði einföld og fljótleg leið til að spara.“

Lestu nánar um málið í Mannlífi.